¿Cuánto es el impuesto a la renta que se paga en el régimen MYPE Tributario?

Para las micro y pequeñas empresas en Perú, comprender cuánto es el impuesto a la renta que corresponde pagar puede marcar una gran diferencia en su gestión financiera y proyección de crecimiento para constituir una empresa. El Régimen MYPE Tributario se ha consolidado como una opción viable para reducir la carga fiscal, ofreciendo tasas impositivas competitivas y beneficios específicos. En este artículo, te explicaremos a fondo cómo funciona el cálculo del impuesto a la renta bajo este régimen, así como los pasos para cumplir con las obligaciones tributarias en el 2024.

Conocer en detalle la Ley del Impuesto a la Renta y cómo afecta a las MYPE, te permitirá a los empresarios tomar decisiones informadas, optimizar sus costos y, a la vez, contribuir al desarrollo económico formal en el país.

¿Qué es el Régimen MYPE Tributario?

Definición y objetivo del régimen

El Régimen MYPE Tributario (RMT) es un régimen fiscal creado en Perú con el objetivo de ofrecer un sistema de tributación simplificado y con menores cargas impositivas para micro y pequeñas empresas, permitiéndoles así formalizarse y crecer. Este régimen, regulado bajo la Ley del Impuesto a la Renta, está diseñado específicamente para las empresas que generan rentas de tercera categoría, es decir, aquellas que provienen de actividades empresariales y comerciales.

El RMT se enfoca en empresas cuyos ingresos anuales no superan las 1700 Unidades Impositivas Tributarias (UIT), lo que les permite tributar de forma progresiva. En 2024, las tasas se aplican de la siguiente manera: un 10% para aquellas empresas con ingresos menores a 15 UIT, mientras que aquellas con ingresos superiores a este límite tributan al 29.5%. Esto otorga a las MYPE una carga fiscal más acorde a su capacidad económica.

Beneficios de acogerse al Régimen MYPE Tributario

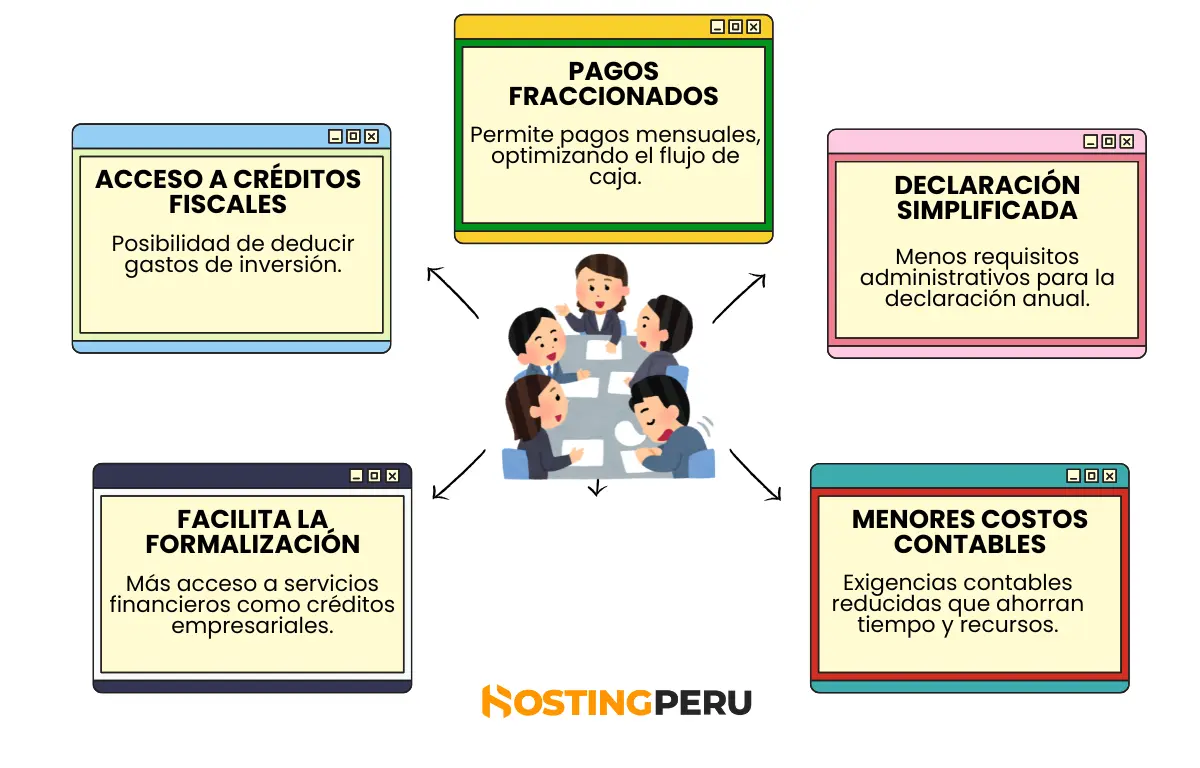

El Régimen MYPE Tributario (RMT) brinda varios beneficios para los pequeños y microempresarios que entienden la importancia de la contabilidad, destacando por su enfoque en la reducción del impuesto a la renta y simplificación en la declaración tributaria:

Menor tasa de impuesto a la renta: Este régimen permite que las empresas tributen solo el 10% de sus ingresos netos anuales si no superan las 15 UIT.

En caso de superar este límite, la tasa es de 29.5%, aplicándose a aquellos con mayores ingresos. Esto facilita que las empresas cumplan con su declaración del impuesto a la renta 2024 sin una carga tributaria excesiva.

- Declaración simplificada del impuesto a la renta en Perú: Las MYPE acogidas a este régimen tienen menos requisitos administrativos para sus declaraciones y pueden hacerlo con mayor facilidad. Esto es especialmente útil para empresas que buscan operar de forma formal y cumplir con el impuesto a la renta sin invertir en servicios contables complejos

- Flexibilidad en los pagos: Los pagos a cuenta pueden realizarse mensualmente, lo que aligera el cumplimiento tributario al distribuir las obligaciones en cuotas. Este esquema mensual permite a las MYPE manejar su flujo de caja de manera óptima, evitando que el pago de impuestos afecte su capital de trabajo

- Acceso a créditos fiscales: Permite deducir ciertos gastos de inversión de los ingresos sujetos a impuestos, como la compra de activos para la operación. Esto reduce aún más el monto final del impuesto a la renta y promueve la reinversión en el negocio.

Ley del Impuesto a la Renta y su Aplicación en el Régimen MYPE

Fundamentos legales del impuesto a la renta

La Ley del Impuesto a la Renta establece tasas específicas y criterios de aplicación para empresas en Perú, diferenciando según el tamaño y tipo de ingreso de cada negocio. Para las micro y pequeñas empresas (MYPE) acogidas al Régimen MYPE Tributario (RMT), la ley establece las siguientes tasas:

- 10% para aquellas empresas cuyos ingresos netos anuales sean iguales o inferiores a 15 UIT (Unidad Impositiva Tributaria). En 2024, una UIT equivale a S/ 5,150, por lo que el límite de ingresos para aplicar esta tasa es de S/ 74,250 anuales.

- 29.5% para las empresas que superen este límite de ingresos anuales (más de 15 UIT).

Cambios en el impuesto a la renta para el 2024

En 2024, la normativa ha introducido algunos ajustes para mejorar la operatividad y el cumplimiento en la declaración del impuesto a la renta, especialmente para empresas acogidas al RMT:

- Digitalización y automatización en la declaración: La SUNAT reforzó su plataforma de declaración digital para permitir que las MYPE presenten su declaración del impuesto a la renta en línea, con herramientas que automatizan partes del proceso y reducen errores.

- Actualización en los créditos fiscales: Las empresas pueden deducir más gastos vinculados a inversiones en activos, como maquinaria o tecnología, dentro de ciertos límites. Esto permite que el cálculo de cuánto es el impuesto a la renta se reduzca en función de estas inversiones.

- Ajustes en los pagos mensuales: Las empresas que prefieran pueden realizar pagos a cuenta de forma mensual, facilitando la distribución de sus obligaciones y mejorando el flujo de caja, una opción ventajosa para empresas con ingresos variables.

¿Cómo se calcula el impuesto a la renta en el Régimen MYPE?

Proceso de cálculo del impuesto

Para calcular el impuesto a la renta en el Régimen MYPE Tributario (RMT), es fundamental tomar en cuenta los ingresos netos anuales y el nuevo valor de la Unidad Impositiva Tributaria (UIT), que en 2024 es de S/ 5,150. A continuación te detallamos los pasos para realizar este cálculo:

- Determinar los ingresos netos anuales: Se suman los ingresos brutos de la empresa y se restan descuentos, devoluciones, y bonificaciones, lo que da como resultado los ingresos netos, sobre los cuales se aplicará la tasa.

- Aplicar la tasa de impuesto según el nivel de ingresos:

10% para ingresos netos anuales menores o iguales a 15 UIT (S/ 77,250 en 2024). - 29.5% para ingresos que excedan las 15 UIT.

2. Calcular el monto de impuesto: Multiplicando el ingreso neto anual por la tasa aplicable (10% o 29.5%) se obtiene el impuesto total. Algunas deducciones aplicables pueden reducir esta base imponible.

3. Pagos a cuenta mensuales: Para facilitar el pago, las empresas pueden hacer pagos mensuales a cuenta, los cuales se descuentan del total anual a pagar en la declaración final.

Ejemplos prácticos de cálculo

- Ejemplo 1: Una empresa con ingresos netos de S/ 60,000 en 2024:

- Aplica la tasa del 10% (ya que está por debajo de 15 UIT).

- El impuesto a la renta es: S/ 60,000 x 10% = S/ 6,000.

- Esta empresa pagaría S/ 6,000 anualmente, o en pagos mensuales.

2. Ejemplo 2: Una empresa con ingresos netos de S/ 100,000 en 2024:

- Dado que sus ingresos superan las 15 UIT, aplica la tasa de 29.5%.

- El cálculo del impuesto es: S/ 100,000 x 29.5% = S/ 29,500.

- El monto anual a pagar será S/ 29,500, distribuible en cuotas mensuales para mayor facilidad.

Declaración y pagos del impuesto a la renta

Declaración anual del impuesto a la renta

Para el proceso de declaración anual del impuesto a la renta 2024 en Perú, las empresas deben realizar la presentación correspondiente durante el primer trimestre del siguiente año. SUNAT establece un cronograma anual de plazos de acuerdo con el último dígito del RUC de la empresa.

En el Régimen MYPE Tributario (RMT), la declaración anual incluye:

- Registro de los ingresos y gastos obtenidos a lo largo del año fiscal.

- Formulario Virtual 710: Un documento que facilita la declaración y se completa a través de la Clave SOL, que es la clave de acceso al portal de SUNAT.

- Revisión de pagos a cuenta realizados durante el año: Estos pagos se deducen del monto final a pagar.

- Este proceso permite que las MYPE mantengan su cumplimiento fiscal actualizado y cuenten con facilidades de presentación y deducción de sus pagos.

Pagos mensuales y sus modalidades

Las empresas acogidas al RMT pueden optar por realizar pagos mensuales a cuenta, lo que facilita la distribución del pago total y ayuda a evitar cargos adicionales al final del año. Para esto, existen dos modalidades de pago:

- Pago a través de la Clave SOL: Las empresas pueden ingresar al portal de SUNAT con la Clave SOL y acceder a su cuenta, donde se detallan los montos de pago mensuales a cuenta.

- Número de Pago SUNAT (NPS): Esta modalidad permite generar un código para realizar pagos en bancos autorizados, permitiendo que el contribuyente realice el pago sin necesidad de acceder a una plataforma digital.

- Ambas opciones están diseñadas para facilitar el proceso y asegurar que las MYPE puedan cumplir con sus obligaciones tributarias de forma flexible.

- Esto, junto con los plazos y requisitos de la declaración anual, permite un manejo adecuado de sus pagos tributarios en el Régimen MYPE Tributario.

Preguntas frecuentes sobre cuánto es el impuesto a la renta

El impuesto a la renta varía según los ingresos y el tipo de contribuyente. Para empresas MYPE, el porcentaje es del 10% sobre la renta neta hasta 15 UIT (76,750 soles) y del 29.5% si supera este monto. En el caso de personas naturales, el porcentaje oscila entre el 8% y el 30%, según el tramo de ingresos anuales.

Para empresas MYPE, los porcentajes son del 10% y 29.5%, dependiendo de si los ingresos superan las 15 UIT. Para personas naturales, el impuesto es progresivo:

- Primer tramo (5 UIT o hasta 25,750 soles): 8%

- Tramo intermedio (hasta 45 UIT o 231,750 soles): entre 14% y 20%

- Tramo más alto: hasta el 30% para rentas netas elevadas.

La cantidad exacta depende de los ingresos totales anuales y del régimen al que se esté acogido. En el caso de empresas MYPE, si la renta neta no excede las 15 UIT (76,750 soles), se aplica el 10%, y si excede, el 29.5%.

Para determinar el monto, se toma en cuenta la renta neta anual del contribuyente o empresa. Por ejemplo, una empresa en el Régimen MYPE con ingresos netos de 70,000 soles en 2024 pagaría un 10%, equivalente a 7,000 soles.

Supongamos que una MYPE genera 80,000 soles de ingresos netos anuales:

- Hasta 15 UIT (76,750 soles): aplica el 10% = 7,675 soles

- Excedente (80,000 – 76,750 = 3,250 soles) aplica el 29.5% = 958.75 soles

- Total a pagar = 7,675 + 958.75 = 8,633.75 soles.

Este monto depende de los pagos mensuales realizados y del cálculo final anual. Si los pagos a cuenta cubrieron el total a pagar, no habría adicional en la declaración anual; en caso contrario, deberá cubrir el saldo faltante.

La Autora

Lizbeth Ubillus

Soy Lizbeth, comunicadora especializada en temas legales y de Sociedad. Mi pasión es ayudar a los emprendedores peruanos que desean comprender mejor el panorama legal y las opciones disponibles para establecer y hacer crecer sus negocios, así como conocer el entorno en el que se desarrollarán.