¿Cuál es la diferencia entre boleta y factura electrónica en Perú?

Al emitir facturación electrónica en Perú, es importante entender las diferencias entre emitir boleta electrónica y factura electrónica para asegurar una correcta gestión contable y tributaria en tu negocio.

En primer lugar debemos entender que ambos documentos son esenciales en las transacciones comerciales, pero cumplen funciones distintas y están sujetos a diferentes requisitos ante la SUNAT. En este artículo, te explicaremos las características de cada uno, su uso adecuado, y cómo impactan en la operación diaria de tu empresa en Perú.

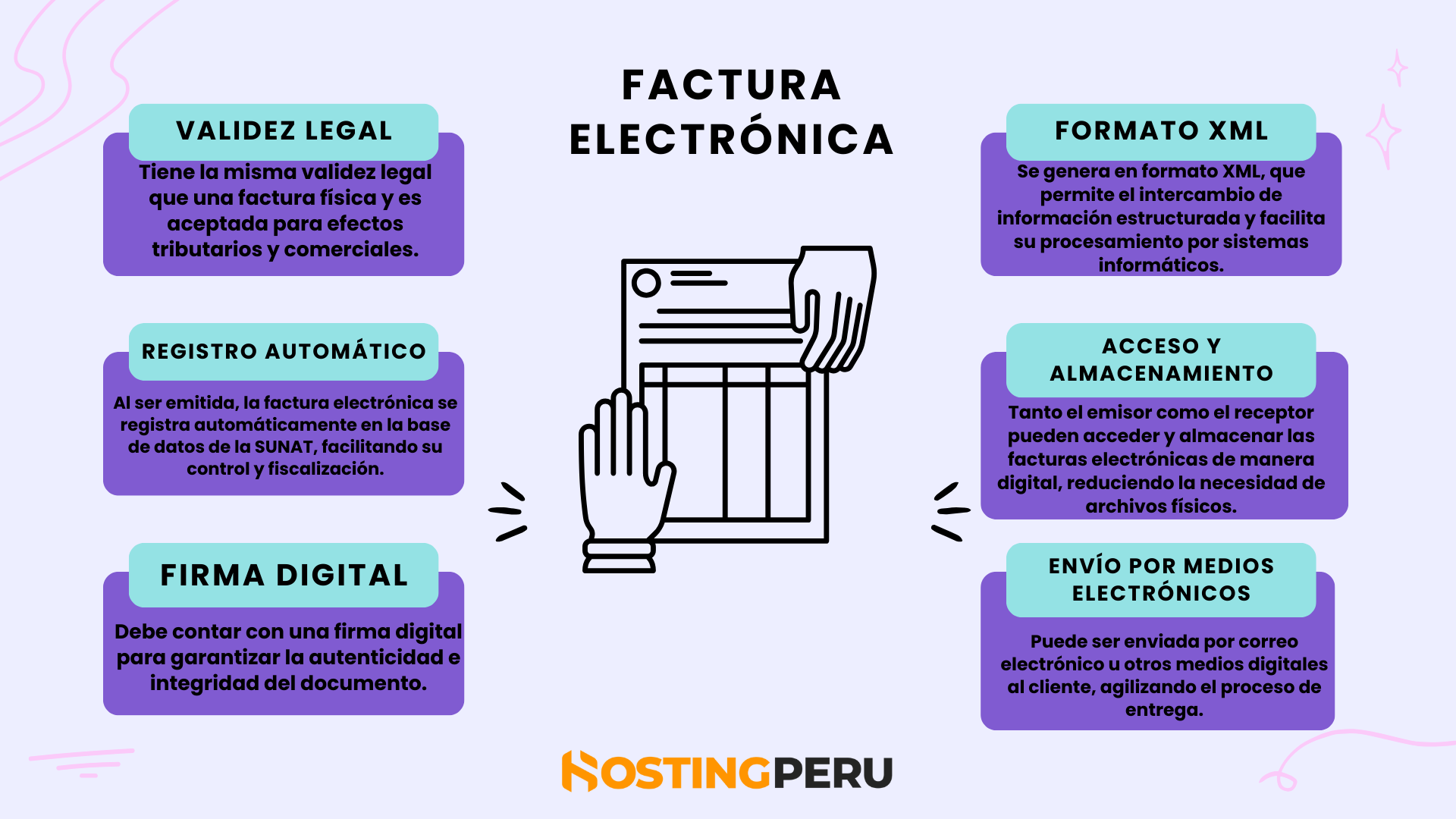

¿Qué es una factura electrónica en Perú?

La factura electrónica en Perú es un documento digital que acredita la venta de bienes o servicios, cumpliendo con los requisitos legales establecidos por la SUNAT. Este tipo de comprobante, obligatorio para ciertas empresas, facilita la fiscalización y asegura la transparencia en las transacciones comerciales. Además, su emisión está regulada por normativas específicas que permiten validar la autenticidad de la operación a través de plataformas oficiales del Estado peruano. Con la implementación de la factura electrónica, las empresas pueden optimizar sus procesos y cumplir con sus obligaciones tributarias de manera más eficiente.

Emitir factura electrónica: Procedimiento paso a paso

La factura peruana no solo garantiza una mayor transparencia en las transacciones comerciales, sino que también contribuye a la correcta elaboración del reporte tributario. A continuación, te explicamos el procedimiento paso a paso para emitir una factura electrónica en el país:

1. Obtén tu clave SOL

Antes de emitir facturas electrónicas, debes contar con una Clave SOL. Esta clave es proporcionada por la SUNAT y te permite acceder a su plataforma en línea. Si no la tienes, puedes obtenerla en cualquier Centro de Servicios al Contribuyente.

2. Inscríbete como emisor electrónico

Para emitir facturas electrónicas, tu empresa debe estar inscrita como Emisor Electrónico en la SUNAT. Este proceso es automático si te encuentras en el Régimen MYPE Tributario o en otros regímenes obligados a emitir comprobantes electrónicos. Puedes verificar tu condición en la plataforma de SUNAT.

3. Elige el sistema de emisión

Tienes dos opciones para emitir facturas electrónicas:

Sistema de Emisión de Comprobantes de Pago Electrónicos (SEE-SOL): Ideal para pequeñas empresas o emprendedores, se accede directamente desde la plataforma de SUNAT.

Sistema de Facturación Electrónica de un proveedor autorizado: Recomendado para empresas peruanas con un mayor volumen de operaciones o que necesitan una solución personalizada.

4. Genera la factura electrónica

Una vez inscrito y con el sistema elegido, puedes generar la factura peruana ingresando los datos de la transacción en la plataforma seleccionada.

Asegúrate de incluir toda la información requerida: datos del emisor, del receptor, descripción de los productos o servicios, montos, impuestos, y régimen tributario aplicable.

5. Envía la factura electrónica

Después de generarla, envía la factura electrónica al cliente a través del sistema de emisión. SUNAT también recibe una copia automáticamente, lo que facilita la elaboración del reporte tributario.

6. Almacena y consulta facturas emitidas

Las facturas electrónicas deben almacenarse de manera segura, ya que pueden ser auditadas por SUNAT en cualquier momento. Además, puedes consultar todas las facturas emitidas a través de la plataforma de SUNAT, lo que te ayudará a mantener un registro actualizado para tus obligaciones tributarias.

Emitir comprobantes de pago electrónicos ¿Cómo obtener una factura peruana válida?

Si te estás preguntando cómo facturar en SUNAT, es importante que sigas ciertos pasos para cumplir con las obligaciones tributarias en Perú. El primer paso es asegurarte de que tu negocio esté registrado y cuente con un plan contable bien estructurado. Este plan es esencial para organizar tus finanzas y asegurarte de que todos los ingresos y gastos estén correctamente clasificados.

Para facturar, deberás emitir comprobantes de pago electrónicos, que son documentos fiscales que registran cada transacción comercial. Estos comprobantes deben cumplir con los requisitos establecidos por la SUNAT, y verificar su validez a través de la consulta de validez de comprobante de pago electrónico. Este proceso te permite confirmar que cada factura que emites o recibes es válida y está registrada en el sistema de la SUNAT.

Factura electrónica: ¿Qué información debe Incluir?

Este documento es obligatorio para las empresas que se encuentran dentro del sistema de facturación electrónico de la SUNAT. A continuación, te detallamos la información que debe incluir:

1. Información del emisor

Razón social o nombre comercial: Identificación de la empresa o persona que emite la factura.

Número de RUC: Código único de 11 dígitos que identifica al emisor como contribuyente en la SUNAT.

Domicilio fiscal: Dirección registrada en la SUNAT donde la empresa tiene su sede principal.

2. Información del receptor

Nombre o razón social del cliente: Identificación del cliente que recibe la factura.

Número de RUC o DNI: Si el cliente es una empresa, se incluye su RUC; si es una persona natural, se coloca su DNI.

Domicilio del cliente: Dirección del receptor, especialmente si está detallada en los registros de la SUNAT.

3. Detalles de la Operación

Fecha de emisión: Día, mes y año en que se genera la factura electrónica.

Número de serie: Identificador único de la factura, compuesto por una serie y un número correlativo.

Descripción de los bienes o servicios: Detalle claro y preciso de lo que se está vendiendo, con unidades y montos.

Valor unitario y total: Precio unitario de cada producto o servicio y el total por cada ítem.

4. Información tributaria

Monto de IGV (Impuesto General a las Ventas): Indica el porcentaje aplicado (18% en Perú) y el monto correspondiente.

Importe total: Suma total de la factura, incluyendo el IGV y cualquier otro impuesto aplicable.

Código de moneda: Código de la moneda en la que se realiza la operación (PEN, USD, etc.).

Busca un dominio para tu negocio

Verifica si tu nombre de dominio favorito está disponible

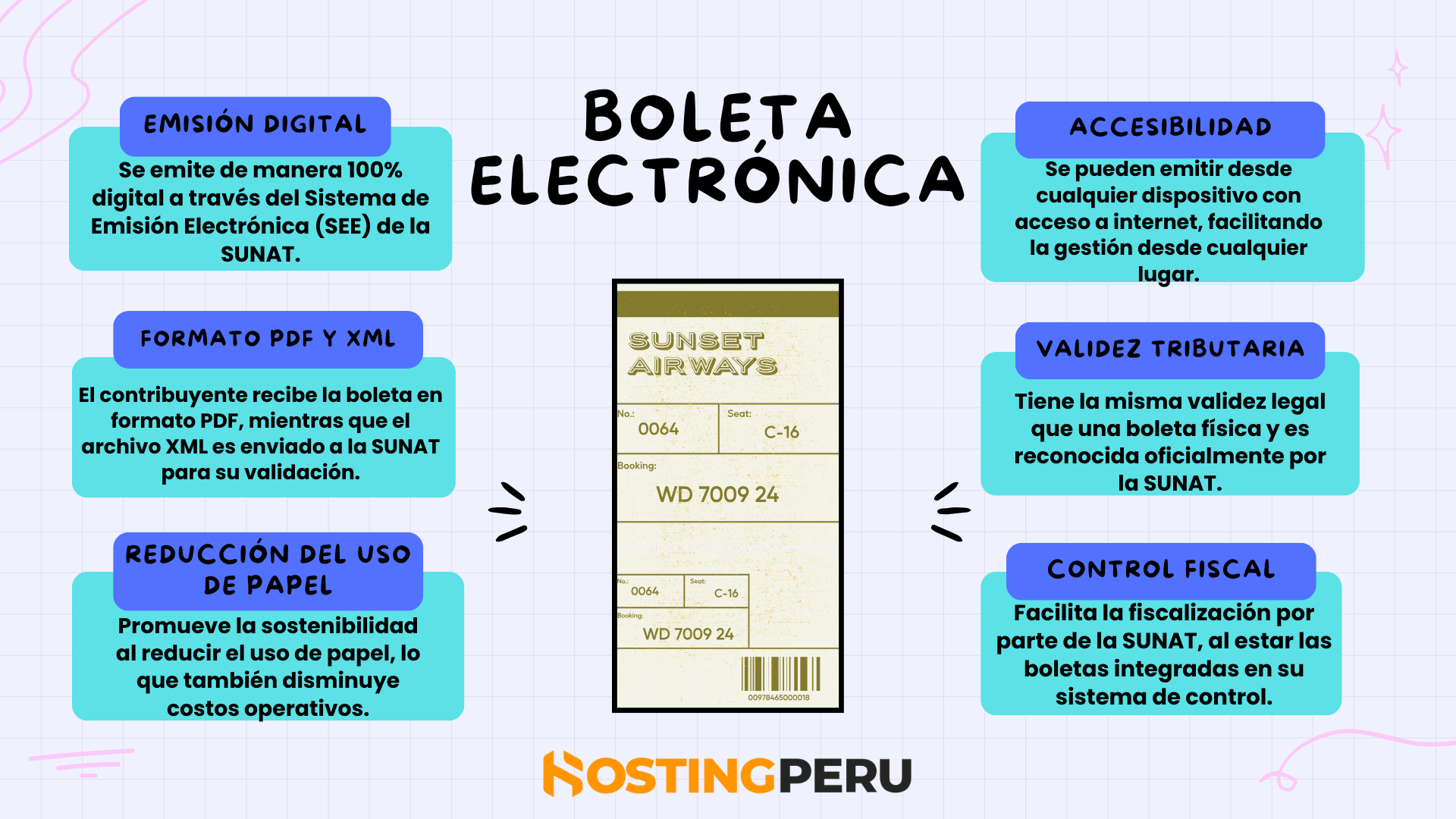

¿Qué es la boleta electrónica en Perú?

La boleta electrónica en Perú es un comprobante de pago digital que emiten los contribuyentes para registrar la venta de bienes o la prestación de servicios a personas naturales que no necesitan un crédito fiscal, como en el caso de una factura. Esta modalidad de comprobante de pago electrónico es regulada por la SUNAT (Superintendencia Nacional de Aduanas y de Administración Tributaria) y forma parte del Sistema de Emisión Electrónica (SEE).

¿Cómo emitir boleta electrónica en SUNAT?

Para emitir boleta electrónica SUNAT, los contribuyentes deben estar inscritos en el Sistema de Emisión Electrónica (SEE). Existen varias formas de emitir este comprobante:

Portal SUNAT: Los contribuyentes pueden ingresar al portal de SUNAT y utilizar el sistema de emisión de comprobantes electrónicos disponible en línea.

Software propio o de terceros: También es posible emitir boletas electrónicas utilizando un sistema informático propio o un software de terceros homologado por la SUNAT.

Facturador SUNAT: SUNAT ofrece un software gratuito denominado Facturador SUNAT, que permite la emisión de boletas de venta electrónicas y otros comprobantes de manera sencilla.

Boleta de venta electrónica: ¿Qué información debe incluir?

Cuando decides emitir una boleta de venta electrónica en Perú, es importante que esta cumpla con los requisitos establecidos por la SUNAT. A continuación, te explicamos qué información debe incluir para que sea válida y se ajuste a las normativas vigentes.

1. Datos del emisor

- Razón social o nombre del negocio que emite la boleta.

- RUC (Registro Único de Contribuyentes) del emisor, que debe estar activo en la SUNAT.

- Dirección fiscal registrada en la SUNAT.

2. Datos del receptor

- Nombre o denominación del comprador. Aunque no es obligatorio incluir el RUC o DNI, algunos negocios lo hacen para mantener un registro más detallado.

3. Detalle de la venta

- Fecha de emisión de la boleta, generada automáticamente al emitir la boleta de venta electrónica a través de la plataforma de boletas SUNAT.

- Descripción detallada de los bienes o servicios vendidos, especificando cantidades, unidades y precios unitarios.

- Monto total de la venta, incluyendo el IGV (Impuesto General a las Ventas) si corresponde. Las boletas de venta electrónica no detallan el IGV de manera separada, ya que están destinadas a consumidores finales.

4. Medios de pago

- Forma de pago utilizada, como efectivo, tarjeta de crédito o débito, transferencia bancaria, entre otros.

5. Código de autorización

- Número de serie y correlativo asignado por la SUNAT a la boleta.

- Código de autorización generado por la SUNAT para validar la boleta en su sistema.

Diferencia entre boleta y factura electrónica ¿Son distintas o parecidas?

Cuando usar una factura o boleta en empresas peruanas

1. Factura:

- Uso obligatorio: Emite una factura cuando vendes bienes o servicios a una empresa (persona jurídica) o a un profesional independiente que requiere sustentar gastos para crédito fiscal del IGV (Impuesto General a las Ventas) o para deducir gastos en su declaración de Impuesto a la Renta.

- Retención y crédito fiscal: La factura permite al comprador deducir el IGV como crédito fiscal, siempre que esté registrado en el régimen general o en el régimen MYPE tributario.

- Monto mínimo: No hay un monto mínimo para emitir una factura. Sin embargo, es común que se utilicen para ventas de montos significativos.

- Obligaciones adicionales: Como emisor, debes declarar y pagar el IGV, y cumplir con las normativas de emisión electrónica establecidas por la SUNAT.

2. Boleta de Venta:

- Uso obligatorio: La boleta de venta debe ser emitida cuando vendes bienes o servicios a consumidores finales (personas naturales que no requieren sustentar gastos para crédito fiscal o deducción de renta).

- No deducible: A diferencia de la factura, la boleta no permite al comprador deducir el IGV ni incluirla en su declaración de impuestos, lo que la hace adecuada para ventas al por menor o servicios a particulares.

- Monto máximo: La boleta se utiliza para transacciones menores o iguales a S/700 (o su equivalente en dólares), aunque se puede usar para montos superiores, siempre que el comprador no requiera factura.

- Simplificación tributaria: Emite boletas para transacciones rápidas y directas, donde el cliente no necesita detallar el uso del bien o servicio en su contabilidad.

Hosting + Creador Web Gratis

Compra un plan Web Hosting y tendrás tu web en pocos clics.

Régimen MYPE Tributario: ¿Qué comprobante de pago elegir?

Si tu empresa está inscrita en el Régimen MYPE Tributario (RMT), es necesario elegir el comprobante de pago adecuado para cumplir con las obligaciones tributarias y facilitar la gestión financiera. A continuación, te explicamos qué comprobante elegir.

1. Factura

La factura es el comprobante ideal si tu negocio realiza ventas a otras empresas, personas jurídicas o clientes que necesitan sustentar gastos para deducir impuestos, como el IGV. Las facturas permiten el crédito fiscal y son necesarias si tu empresa brinda servicios que requieren retenciones o pagos a cuenta.

2. Boleta de venta

La boleta de venta es el comprobante que debes emitir cuando vendes productos o servicios a consumidores finales, es decir, personas naturales que no van a solicitar un crédito fiscal o usar la compra para fines tributarios. Este comprobante no genera IGV para el comprador, pero es necesario para llevar un registro adecuado de tus ventas.

3. Recibo por honorarios

Si tu negocio brinda servicios profesionales de manera independiente, como una persona natural con negocio inscrita en el Régimen MYPE Tributario, debes emitir recibos por honorarios. Este comprobante es obligatorio cuando se recibe pago por servicios prestados de manera personal y está sujeto a la retención de impuestos.

4. Notas de crédito y débito

Para corregir errores en facturas o boletas ya emitidas, como devoluciones o ajustes de precios, puedes utilizar notas de crédito o notas de débito. Estos documentos permiten ajustar los montos declarados ante la SUNAT y mantener en orden tu contabilidad.

5. Comprobantes de pago electrónicos

Es importante considerar que, desde 2018, la SUNAT exige la emisión de comprobantes electrónicos para las empresas en el Régimen MYPE Tributario. La digitalización de estos documentos facilita el proceso de declaración y pago de impuestos, y es obligatoria en muchos casos.

¿Qué pasa si no cumplo con emitir facturación electrónica?

No cumplir con las normas de facturación electrónica en Perú puede traer serias consecuencias para tu negocio, ya que es una obligación tributaria impuesta por la SUNAT. La facturación electrónica es obligatoria para todos los contribuyentes que emiten comprobantes de pago, y su incumplimiento puede resultar en sanciones.

1. Multas y sanciones

La SUNAT impone multas por no emitir, no entregar, o no utilizar la facturación electrónica cuando estás obligado a hacerlo. Estas multas pueden variar según el régimen tributario en el que estés inscrito y la gravedad de la infracción. Por ejemplo, la multa podría ser un porcentaje de las ventas no declaradas correctamente o un monto fijo.

2. Suspensión de actividades

Además de las multas, la SUNAT tiene la facultad de suspender temporalmente tu RUC si no cumples con las obligaciones de facturación electrónica. Esto podría llevar a la paralización de tus actividades comerciales, ya que no podrías emitir comprobantes de pago válidos, lo que afecta directamente tu capacidad de operar legalmente.

3. Afectación a la reputación

No cumplir con la facturación electrónica también puede dañar la reputación de tu negocio. Los clientes y proveedores confían en que estás cumpliendo con todas las obligaciones legales y tributarias. La falta de cumplimiento puede generar desconfianza y perjudicar las relaciones comerciales.

4. Regularización obligatoria

Si no estás cumpliendo con la facturación electrónica, eventualmente deberás regularizar tu situación ante la SUNAT. Esto implica actualizarte en el sistema de facturación electrónica, presentar todas las declaraciones omitidas y pagar las multas correspondientes. La regularización puede ser costosa y consume tiempo, lo que afecta tu flujo de caja y operaciones diarias.

Otros Sistemas de Facturación Electrónica en Perú

Emitir boletas y facturas electrónicas es una obligación para los negocios en Perú, que de no cumplirse puede resultar en sanciones, multas o incluso la suspensión de actividades, afectando la reputación de tu empresa. Aunque el portal de SUNAT ofrece un sistema de facturación electrónica gratuito para la emisión de comprobantes de pago, su uso puede ser complicado para quienes no están familiarizados con su interfaz.

Por ello, servicios como FACTUHOST de Hosting Perú son una excelente alternativa. Este sistema de facturación electrónica autorizado por SUNAT está diseñado para satisfacer las necesidades de empresas peruanas facilitando la emisión de boletas y facturas electrónicas con una interfaz amigable, además de ofrecer herramientas para gestionar y controlar tu negocio de forma eficiente. Solicita una prueba gratuita de FACTUHOST hasta por 6 meses y descubre lo fácil que es cumplir con tus obligaciones electrónicas mientras optimizas la administración de tu negocio.

Preguntas frecuentes sobre boleta y factura electrónica en Perú

Conoce más sobre emisión de facturación electrónica en Perú

En Perú, la boleta de venta y la factura son ambos comprobantes de pago, pero tienen diferencias clave en cuanto a su uso y contenido:

- Boleta de venta: Está dirigida a consumidores finales (personas naturales) y no permite que el comprador deduzca el IGV (Impuesto General a las Ventas). La boleta es utilizada para ventas al por menor y no requiere que se identifique al comprador con su RUC (Registro Único de Contribuyentes).

- Factura: Está dirigida principalmente a empresas y personas que desean deducir el IGV y otros impuestos. La factura es un comprobante que sí requiere que se registre el RUC del comprador, ya que permite a las empresas registrar la transacción como gasto y deducir impuestos.

Emitir boleta: Se emite una boleta de venta cuando el cliente es una persona natural que no necesita un comprobante para deducir impuestos, como en el caso de ventas al por menor. Es adecuada para transacciones de bienes o servicios donde no se busca el crédito fiscal por parte del comprador.

Emitir factura: Se debe emitir una factura cuando el comprador es una empresa o una persona natural que requiere deducir impuestos (por ejemplo, para actividades empresariales o profesionales). También es obligatorio emitir factura para operaciones que superen los S/ 700, ventas a crédito, y ventas entre empresas.

Cuando una boleta de venta supera los S/ 700, se deben tomar algunas consideraciones adicionales:

- Limitación en el uso del crédito fiscal: Si un cliente recibe una boleta por un monto superior a S/ 700, no podrá usarla para deducir impuestos ni aplicar crédito fiscal, ya que la boleta no contiene el RUC del comprador.

- Recomendación de emitir factura: En operaciones que superan los S/ 700, especialmente si el cliente es una empresa o profesional, es más recomendable emitir una factura para que el comprador pueda deducir el IGV y registrar el gasto en su contabilidad.

Se emite una factura en Perú en los siguientes casos:

- Cuando el comprador es una empresa o persona natural que necesita deducir impuestos.

- Cuando la operación supera los S/ 700.

- En operaciones de venta a crédito o a plazos.

- Para ventas entre empresas o cuando se trate de exportaciones.

- En cualquier caso en que el comprador requiera un comprobante válido para aplicar crédito fiscal.

Una boleta de venta en Perú generalmente no incluye la identificación del comprador ni está pensada para que se deduzca el IGV. Sin embargo, el IGV está incluido en el precio final de los bienes o servicios que se venden. Por lo tanto, aunque no se detalle el IGV en la boleta, este impuesto está ya considerado dentro del precio total que paga el consumidor. Se emite una boleta con el IGV cuando se realiza una venta de bienes o servicios gravados con IGV, independientemente de si el comprador puede deducirlo o no.

La Autora

Lizbeth Ubillus

Soy Lizbeth, comunicadora especializada en temas legales y de Sociedad. Mi pasión es ayudar a los emprendedores peruanos que desean comprender mejor el panorama legal y las opciones disponibles para establecer y hacer crecer sus negocios, así como conocer el entorno en el que se desarrollarán.